購車款能不能稅前扣除?

問題:

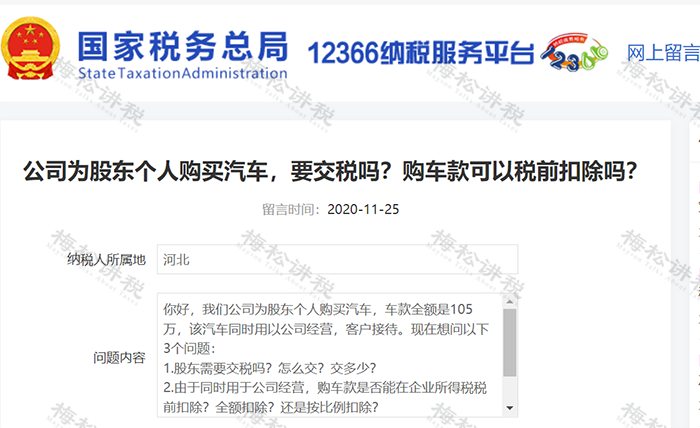

你好,我們公司為股東個人購買汽車,車款全額是105萬,該汽車同時用以公司經營,客戶接待。現在想問以下3個問題:

1.股東需要交稅嗎?怎么交?交多少?

2.由于同時用于公司經營,購車款是否能在企業所得稅稅前扣除?全額扣除?還是按比例扣除?

3.用于經營過程中,發生的油費、保養費、汽車維修費、保險費,發票開具公司名字,是否可以稅前扣除?

稅局解答:

一、依據《中華人民共和國個人所得稅法》以及有關規定,企業購買車輛并將車輛所有權辦到股東個人名下,其實質為企業對股東進行了紅利性質的實物分配,應按照“利息、股息、紅利所得”項目征收個人所得稅。考慮到該股東個人名下的車輛同時也為企業經營使用的實際情況,允許合理減除部分所得;減除的具體數額由主管稅務機關根據車輛的實際使用情況合理確定。

二、利息、股息、紅利所得,財產租賃所得,財產轉讓所得和偶然所得,適用比例稅率,稅率為百分之二十。

三、企業租用個人的車輛,須與個人簽訂租賃合同或協議,如租賃合同或協議中明確規定該車發生的汽油費、維修費等支出由企業負擔的,企業可根據合同協議的約定及證明該費用發生的合法、有效憑證在稅前扣除。

公司與股東之間的借款問題

自然人股東從企業借款,一定要視同分紅繳納20%的個人所得稅嗎?答復:不一定。若是股東從企業借款用于經營的或者年底之前歸還了,不需要視同分紅繳納20%的個人所得稅。

自然人股東從企業借款,在該納稅年度終了后既不歸還,又未用于企業生產經營的,視同分紅繳納20%的個人所得稅,這里的納稅年度終了如何理解?股東個人2022年2月份從企業借款200萬元自用買房,次年2031年3月份還款了,是否2022年還有20%股息紅利個稅的風險?答復:只要是股東個人借款年底未還、也沒有用于經營,則就存在個稅風險。

個人所得稅=200萬元*20%=40萬元

自然人股東從企業借款,除了有視同分紅繳納20%的個人所得稅風險外,增值稅是否存在風險?答復:是的。

該筆借款會被視同提供貸款服務,即使沒有利息收入也要視同銷售,按同期同類銀行貸款利率確認利息收入,然后按照增值稅適用稅率征收借款期間的增值稅。

自然人股東從企業借款有視同分紅繳納20%的個人所得稅風險,個人所得稅的扣繳義務人是誰?答復:個人所得稅的扣繳義務人是企業。

企業作為扣繳義務人,對扣繳義務人處應扣未扣、應收未收稅款百分之五十以上三倍以下的罰款。

自然人股東從企業借款有視同分紅繳納20%的個人所得稅風險,那么企業職工從企業借款呢?答復:對于股東用于個人用的借款視為企業對個人投資者的紅利分配,按照"利息、股息、紅利所得''項目計征個人所得稅;對企業其他人員取得的上述所得,按照"工資、薪金所得''項目計征個人所得稅。答復:

1.股東盡量不要從公司借款自用并長期不還;

2.借款必須用于公司經營需要,并需要保留與經營有關的證據;

3.借款盡量不要超過1年。

4.公司賬面上盡量不要長期掛賬股東個人的其他應收款,股東借款的涉稅風險最大。

5.股東若是有從公司的借款掛賬,用途必須是用于公司經營,而且有證據來證明與經營相關,避免涉稅風險。

比如:在借款條或者借款協議上能夠體現出借款的用途。

6,.其他應收款科目隱藏了過多的涉稅風險,因為從科目含義上看是企業經營活動以外的其他各種應收、暫付的款項,并不必然與本企業生產經營活動相關,因此不要亂用其他應收款。

總的來說,個人股東借款的時一定要注意2個問題:一個是借款用途的問題是否與經營相關;另一個是借款時間問題,不要逾期一年以上。

公司給股東分紅問題

答復:不一定。

(1)外籍股東免征分紅的個人所得稅。

(2)掛牌公司(新三板)的股東,持股期限超過1年,免征分紅的個人所得稅。

(3)個人持有的上市公司股票分紅,為了鼓勵股民長線投資、價值投資,出臺了差別化交稅的政策,也就是股票持股時間超過一年,分紅免稅。

年終了股東要分紅,請問分紅比例必須按照出資比例來分紅嗎?答復:不一定,全體股東簽訂《股東協議》可以約定不按照出資比例分紅。

答復:公司盈利了,可以不向股東分紅,稅務上沒有硬性要求必須分紅。

提醒:

公司連續五年盈利,卻連續五年不給股東分利潤的情況下,股東可以請求公司收購自己的股權,公司會提供收購方案然后支付給股東合理的價位,股東完成退股。

我公司占股被投資企業10%,我能否不按照占股比例取得股息分紅?這樣分紅是否還享受免征企業所得稅?答復:

1、可以不按照出資比例分取紅利,需要全體股東約定;

2、你公司取得不按股權出資比例分紅的投資收益,可以享受免征企業所得稅的優惠。

自然人股東甲,2020年12月份根據股東會決議,應取得利潤分紅100萬元,2021年6月份該筆分紅會到賬。請問個人所得稅上該筆分紅的納稅義務發生時間是何時?答復:支付所得時履行扣繳義務,因此個稅的納稅義務發生時間為每次取得分紅的日期。

股東與公司的交易問題

答復:

(一)公司稅前費用支取

對于公司來說,有些費用是可以稅前列支的。但是