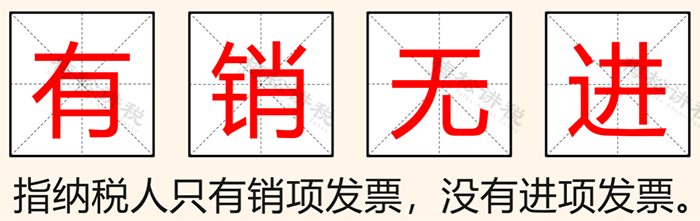

有銷無進,就是在購進貨物或服務時,沒有取得有效的增值稅發票或其他合規憑證,而只在銷售時開具增值稅發票,一般較常見于小規模納稅人。比如:

(1)為了節省成本,從沒有開票資質的供應商處購買貨物或服務;

(2)為了鉆政策空子,注冊多個公司來開具發票,而沒有實際的業務活動。

這些情況都會導致企業“有銷無進”。

那么“有銷無進”有什么風險呢?

1、涉嫌虛開發票

如果小規模納稅人沒有真實的業務活動,只是為了享受免征政策而開具發票,那么就可能被稅務局認定為虛開發票。虛開發票是一種嚴重的違法行為,不僅會被沒收違法所得和處以罰款,還可能涉及刑事責任。2、不能稅前扣除

如果小規模納稅人沒有取得進項發票或其他合規憑證,那么他們在計算企業所得稅時,就不能將相關的成本費用作為稅前扣除項目。這樣就會導致企業所得稅的應納稅額增加,增加企業的財務負擔。3、可能面臨罰款

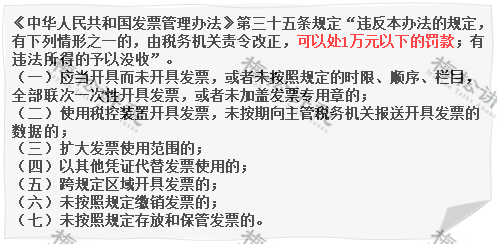

如果小規模納稅人在經營活動中不依法取得發票或其他合規憑證,那么就可能違反《中華人民共和國發票管理辦法》等相關法律法規。根據法律法規的規定,這種情況可能會被責令改正,并處以一定金額的罰款。

4、自身權益無法得到保障

如果小規模納稅人在購進貨物或服務時沒有取得發票或其他合規憑證,那么他們就無法證明自己的權益。如果后期出現貨物質量問題或服務糾紛等問題,他們就難以維護自己的合法權益。因此,小編提醒:小規模納稅人雖然不抵扣進項稅,但是依然要獲取進項發票!

1、開票額正好在免征額臨界點

現在小規模納稅人可以享受月銷售額10萬或季度銷售額30萬免征增值稅

,有很多小規模納稅人開票額就在免征額臨界點浮動,每個季度都在季度27-30萬之間,這樣不想引起稅局的注意都難。

2、存在大量作廢發票或作廢發票異常

公司存在大量的作廢發票或開票金額快達到免征額臨界點時,出現作廢發票現象,這些都會被稅局秋后算賬!

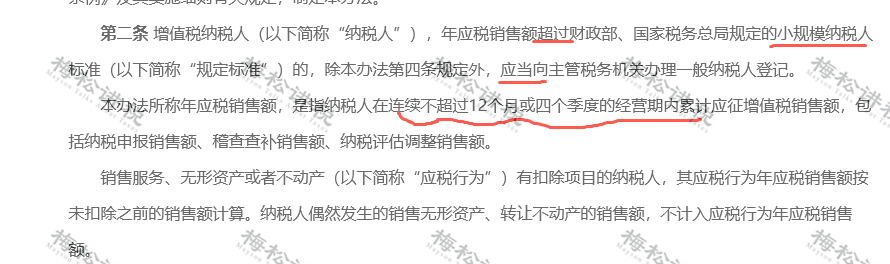

3、超標強制轉為一般納稅人

有很多會計認為,小規模的標準是年500萬元以下,只要1-12月累計開票額控制在500萬以內就沒問題,這樣想就大錯特錯了。

政策中說的年銷售額,指的是連續不超過12個月或四個季度的銷售額,并不是我們理解的公歷年度1-12月。

正是因為理解有誤,每年都有很多小規模納稅人被強制轉為一般納稅人,對于進項抵扣較少的企業來說,無疑增加了稅收負擔。

4、一址多戶開具發票

在同一地址注冊多家小規模納稅人來開具發票,同一IP地址對外開具發票等等。

5、短時間內開票異常

有一些剛成立的小規模納稅人,短時間內開具大量發票,且法人或負責人年齡偏大或戶籍不在本地等等。

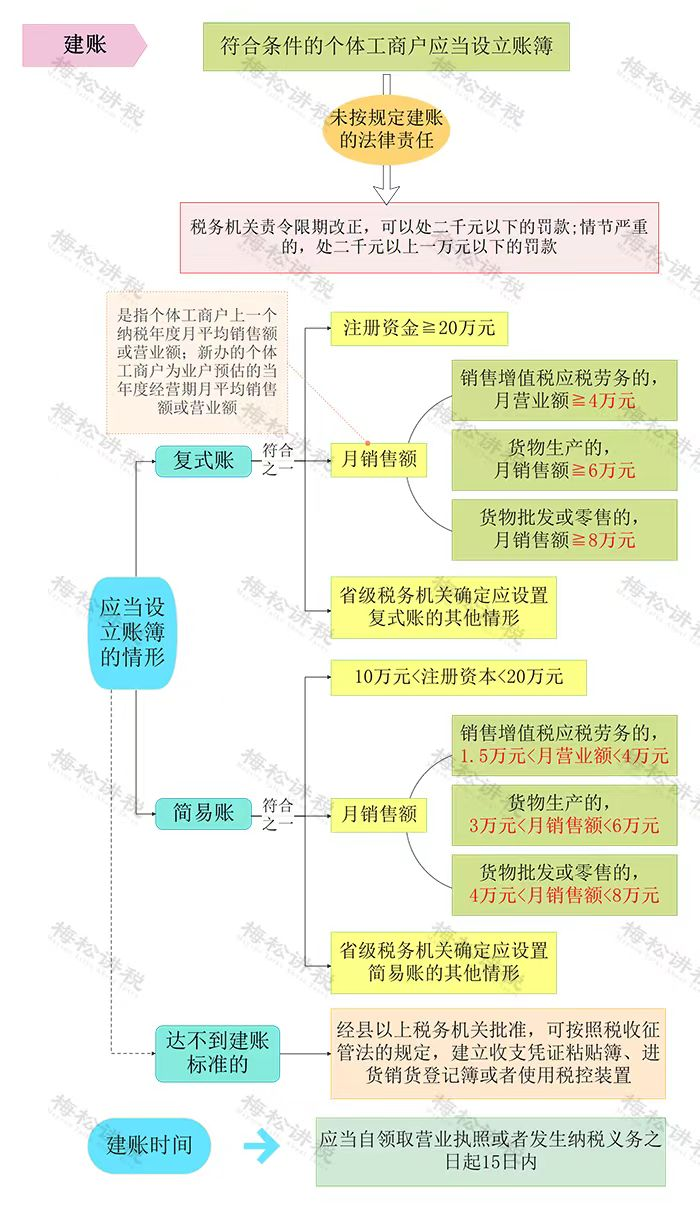

6、個體戶不記賬

稅局明確:達到建賬標準的個體戶需要記賬;達不到建賬標準的個體戶,需建立收支憑證粘貼簿、進貨銷貨登記簿。

千萬別不當回事,已有個體戶因沒有建賬被罰5萬多!

7、個體戶沒有業務,可以不報稅

很多個體戶,將零申報和不申報混淆。認為自己符合零申報的情形,就可以不報稅。

注意了,零申報≠不申報,零申報也是需要在規定時間向稅務局進行報稅!

且,征管法的第六十二條規定:

納稅人未按照規定的期限辦理納稅申報和報送納稅資料的,由稅務機關責令限期改正,可以處二千元以下的罰款;情節嚴重的,可以處二千元以上一萬元以下的罰款。

活生生的例子,一個個體戶因不報稅,注銷時被罰2萬多!

本文鏈接

http://cw2009.com/toutiao/1549486.html

本文鏈接

http://cw2009.com/toutiao/1549486.html